Umsatzsteuerpflicht bei Privatkliniken

Nach Betriebsprüfungen auf den Vorsteuerabzug achten

Die Umsatzbesteuerung von Privatkliniken in Deutschland ist ein komplexes Thema, das sich hauptsächlich um die Frage dreht: Sind die Umsätze umsatzsteuerpflichtig oder gibt es eine Steuerbefreiung? Denn nur unter ganz bestimmten Bedingungen sind die Umsätze steuerfrei. Nicht verwunderlich also, dass es hierbei vermehrt zu Rechtstreitigkeiten kommt. So auch im vorliegenden Fall des Bundesfinanzhofes (BFH) vom 29. August 2024 (V B 35/23).

Betriebsprüfung versagt Steuerfreiheit

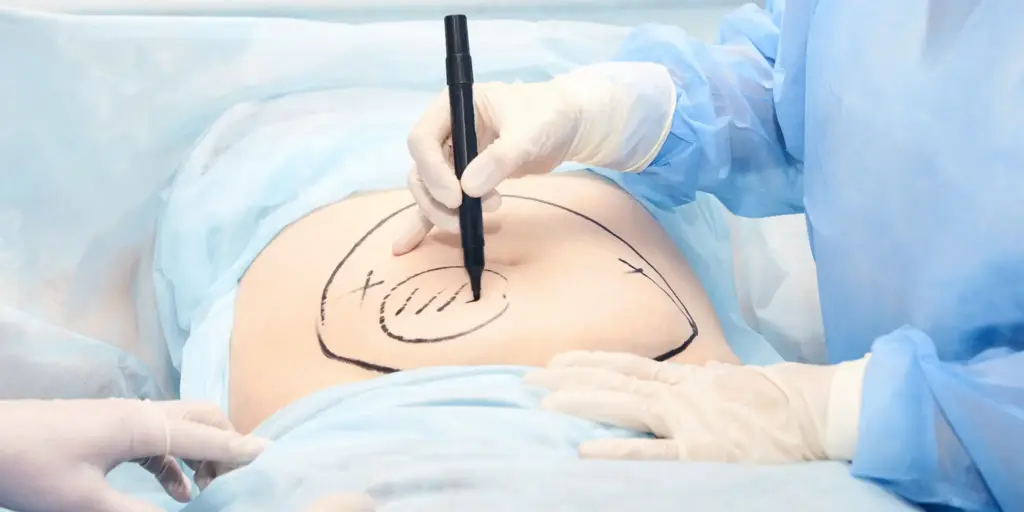

Im Streitfall ging es um eine Klinik für ästhetische Chirurgie. Diese erbrachte Operationsleistungen durch bei ihr angestellte Ärzte. Die Klinik erklärte in ihrer Umsatzsteuererklärung, dass rund 76 Prozent ihrer Umsätze als steuerfreie Heilbehandlungsleistungen einzustufen sind. Das Finanzamt kam dagegen in einer Umsatzsteuer-Sonderprüfung zu dem Ergebnis, dass lediglich 10 Prozent der Umsätze unter die Steuerfreiheit fallen. Dagegen klagte die Klinik, verlor jedoch vor dem Finanzgericht. Die Klinik habe nicht nachgewiesen, dass es sich bei den streitigen Leistungen um medizinisch indizierte und damit steuerfreie Heilbehandlungen gehandelt habe.

Was das Finanzgericht jedoch offenkundig vergaß, war sich auch den dazugehörigen Vorsteuerabzug anzusehen. Dieser wurde im Rahmen der Betriebsprüfung und des weiteren Verfahrens nicht an den vom Finanzamt festgestellten Aufteilungsschlüssel angepasst. Diesen Verfahrensfehler bemängelte die Klinik und der BFH gab dieser Rüge statt. Das Finanzgericht Baden-Württemberg muss sich nun in einer zweiten Runde mit dem Fall beschäftigen und die Aufteilung der Vorsteuer prüfen.

Vorsteuerabzug nur in Zusammenhang mit steuerpflichtigen Leistungen

Vom Vorsteuerabzug ausgeschlossen ist die Steuer auf Leistungen, die der Unternehmer zur Ausführung steuerfreier Umsätze verwendet. Davon gibt es zwar Ausnahmen, die steuerfreien Heilbehandlungsleistungen zählen jedoch nicht dazu.

Erbringt eine Klinik steuerfreie und steuerpflichtige Umsätze, ist die Vorsteuer daher entsprechend aufzuteilen. Der Teil der jeweiligen Vorsteuerbeträge, der den steuerfreien Umsätzen ohne Vorsteuerabzug wirtschaftlich zuzurechnen ist, ist nicht abziehbar. Der Unternehmer kann die nicht abziehbaren Teilbeträge im Wege einer sachgerechten Schätzung ermitteln. Eine Ermittlung des nicht abziehbaren Teils der Vorsteuerbeträge nach dem Verhältnis der Umsätze, die den Vorsteuerabzug ausschließen, zu den Umsätzen, die zum Vorsteuerabzug berechtigen, ist nur zulässig, wenn keine andere wirtschaftliche Zurechnung möglich ist.

Erbringen Privatkliniken steuerfreie Heilbehandlungen?

Die umsatzsteuerliche Behandlung von Privatkliniken hat eine bewegte Geschichte. Gesetzlichen Regelungen folgten Klagen vor den höchsten deutschen Gerichten und dem europäischen Gerichtshof. Die Finanzverwaltung reagierte mit Anwendungsschreiben und Gesetzesänderungen. Es ging immer hin und her.

Nach europäischem Recht, genauer gesagt, der Mehrwertsteuersystemrichtlinie sind Krankenhausbehandlungen und ärztliche Heilbehandlungen sowie damit eng verbundene Umsätze, die von Einrichtungen des öffentlichen Rechts oder unter Bedingungen erbracht werden, welche mit den Bedingungen für diese Einrichtungen in sozialer Hinsicht vergleichbar sind (…), steuerfrei. Eine Privatklinik, die überwiegend Schönheitsoperationen durchführt und die ärztlichen Leistungen nicht nach der Gebührenordnung für Ärzte abrechnet, kann sich allerdings nicht auf die Befreiung nach der Mehrwertsteuersystemrichtlinie berufen, da die von ihr erbrachten Leistungen mit denjenigen in öffentlich-rechtlicher Trägerschaft stehender Krankenhäuser nicht vergleichbar sind.

Steuerbefreiung nur für bestimmte Kliniken

Nach der alten Fassung des Umsatzsteuergesetzes waren Einrichtungen privater Träger nur dann begünstigt, wenn ihre Leistungen zu mindestens 40 Prozent Personen mit Kostenerstattung durch Sozialleistungsträger zugutekamen. Nach der gesetzlichen Neuregelung ist die Begünstigung davon abhängig, dass die Einrichtung bestimmte Voraussetzungen nach den Sozialgesetzbüchern erfüllt, also zugelassener Leistungserbringer im Bereich der Sozialleistungen ist.

Krankenhäuser, die von Einrichtungen des öffentlichen Rechts betrieben werden, sind mit ihren begünstigten Leistungen uneingeschränkt steuerfrei. Krankenhäuser, die von Einrichtungen des privaten Rechts betrieben werden, fallen nur dann unter die Steuerbefreiung, wenn sie nach der Sozialgesetzgebung zugelassen sind. Das sind beispielsweise Krankenhäuser, die als Hochschulklinik anerkannt sind, in den Krankenhausplan eines Landes aufgenommen sind sowie Krankenhäuser, die einen Versorgungsvertrag mit den Landesverbänden der Krankenkassen und Ersatzkassen abgeschlossen haben.

Aber auch andere private Krankenhäuser können von der Umsatzsteuerbefreiung profitieren. Voraussetzung ist, dass sie ihre Leistungen in sozialer Hinsicht unter vergleichbaren Bedingungen erbringen. Das ist dann der Fall, wenn das Leistungsangebot des Krankenhauses den von Krankenhäusern in öffentlich-rechtlicher Trägerschaft entspricht und die Kosten bei mindestens 40 Prozent der Patienten in vergleichbarer Weise abgerechnet werden.

Krankenhäuser, die nicht von juristischen Personen des öffentlichen Rechts betrieben werden und die weder eine Zulassung nach dem Sozialgesetzbuch besitzen noch eine sonstige Einrichtung i. S. des Umsatzsteuergesetzes sind, sind daher mit ihren Leistungen grundsätzlich steuerpflichtig.

Fazit: Die Abgrenzung und richtige umsatzsteuerliche Einstufung der Leistungen von Privatkliniken ist immer wieder äußerst komplex. Umso wichtiger ist es daher, bei einem hohen Anteil von umsatzsteuerpflichtigen Leistungen, die damit wirtschaftlich zusammenhängenden abziehbaren anteiligen Vorsteuerbeträge korrekt zu ermitteln.